Insolvenz: Ihr Arbeitgeber steht vor dem Aus – Ihre Betriebsrente jetzt auch?

Ihr Arbeitgeber steht vor dem Aus. Doch was passiert im Fall einer Insolvenz mit Ihrer Betriebsrente...

Mit dem Eintritt ins Rentenalter haben Sie nicht nur mehr Zeit für das, was Ihnen wichtig ist – auch sonst verändert sich einiges. Statt monatlichem Gehalt fließt nun eine monatliche Rente auf Ihr Konto. Häufig ist diese aber nicht so hoch, wie ursprünglich von der Rentenversicherung ausgewiesen – auch beim Rentenbezug schlägt die Steuer zu.

Was genau kommt da eigentlich auf Sie zu? Was bedeutet das beispielsweise für die Steuererklärung, die Sie jahrzehntelang abgegeben haben? Unser Artikel gibt Ihnen einen informativen Überblick und hilft Ihnen, sich rechtzeitig darauf einzustellen. So können Sie die Lebensphase, die nach der Berufstätigkeit kommt, sorgenfrei genießen.

Bevor wir aber darüber sprechen, wie die Rente versteuert wird, sollten wir noch einen Schritt zurück machen und einen Blick darauf werfen, welche Arten von Rentenversicherungen es überhaupt gibt, denn Rentenversicherung ist nicht gleich Rentenversicherung. Auch die Besteuerung fällt je nach Art zu unterschiedlichen Zeitpunkten und in unterschiedlicher Höhe an. Neben der gesetzlichen Rentenversicherung, in die Sie als Arbeitnehmer monatlich einzahlen, gibt es weitere Möglichkeiten, um alternativ oder zusätzlich fürs Alter vorzusorgen:

Je nach Art der Rentenversicherung fallen die Steuern schon während der Ansparphase (also dann, wenn Sie noch Geld einzahlen) oder in der Rentenphase (wenn Sie schon eine Rente ausgezahlt bekommen) an.

In die gesetzliche Rentenversicherung zahlen Angestellte verpflichtend ein. Selbstständige sind dazu nicht verpflichtet, können auf Wunsch aber freiwillige Zahlungen leisten. Aktuell liegt die Höhe bei 18,6 Prozent1 , wobei sich Arbeitnehmer und Arbeitgeber die Beiträge teilen. Das bedeutet, dass 9,3 Prozent von Ihrem Bruttoeinkommen direkt an die gesetzliche Rentenversicherung abgeführt werden. In der Ansparphase fallen also keine Steuern an – die Beiträge gehen von Ihrem Gehalt ab, bevor die Steuer zuschlägt. Steuern werden dann fällig, wenn Sie die Rente ausgezahlt bekommen. Für Sie gilt, dass der zu versteuernde Anteil der Rente nach dem Jahr Ihres Renteneintritts gestaffelt ist.

Gehen Sie beispielsweise 2021 in Rente, haben Sie einen Freibetrag von 19 Prozent. Demnach sind die verbleibenden 81 Prozent der Rente zu versteuern. Planen Sie, 2022 in Rente zu gehen, versteuern Sie 82 Prozent und 18 Prozent bleiben steuerfrei. Diese Verteilung erhöht sich jährlich bis 2045. Sollten Sie erst dann in Rente gehen, erhöht sich der zu versteuernde Anteil der gesetzlichen Rente auf 100 Prozent.

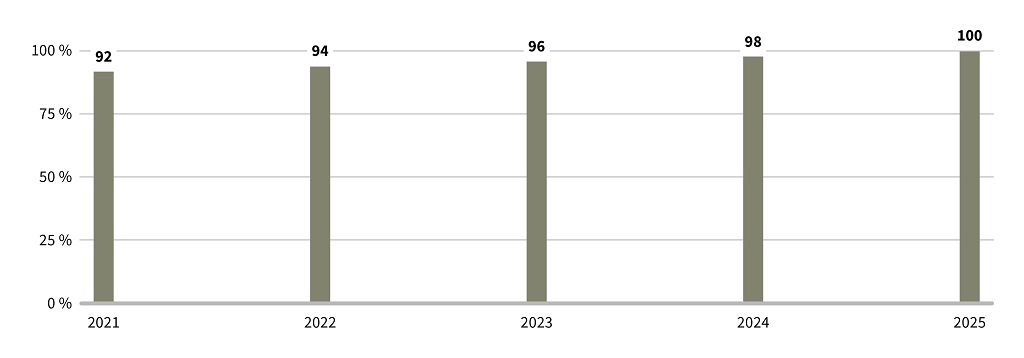

Die Basisrente bzw. Rürup-Rente funktioniert ganz ähnlich wie die gesetzliche Rentenversicherung. Sie hat vor allem Vorteile für Selbstständige, die ansonsten nicht abgesichert wären – sie bietet sich jedoch auch als Zusatz zur gesetzlichen Versicherung an. Während der Erwerbstätigkeit können Sie 2021 bis zu 92 Prozent der Beiträge als Sonderausgaben in Ihrer Steuererklärung geltend machen. Bis 2025 erhöht sich der Anteil auf 100 Prozent.

Maximal jedoch bis zu einem Beitrag von 25.787 Euro für Alleinstehende, wobei der Freibetrag jährlich neu angepasst wird. Ähnlich wie bei der gesetzlichen Rente findet auch bei der Basisrente das gestaffelte Modell Anwendung. Personen, die 2005 in Rente gegangen sind, müssen lediglich 50 Prozent der Rente versteuern. Wenn Sie ab 2040 in Rente gehen, sind 100 Prozent der Einkünfte aus einer Basisrente steuerpflichtig.

Unternehmen sind seit 2002 verpflichtet, Arbeitnehmern die Möglichkeit einer betrieblichen Altersvorsorge anzubieten. Viele Arbeitgeber beteiligen sich zusätzlich an Ihrer Vorsorge, indem sie sich beispielsweise an Ihren Beiträgen beteiligen oder diese gar übernehmen. Im Rahmen der Entgeltumwandlung – also der Nutzung von Bruttogehalt als Beitrag zur betrieblichen Altersvorsorge – können Sie zudem Sozialabgaben sparen. Da Sie beim Ansparen der betrieblichen Rente keine Steuern zahlen, müssen Sie auch hier die Rente später ganz normal versteuern. Geringe Betriebsrenten bleiben steuerfrei, wobei eine Jahresgrenze von 1.224 Euro gilt. Auch hier wird die Grenze jährlich neu angepasst.

Setzen Sie auf eine private Rente, gibt es leider keine Möglichkeit, die Beiträge steuerlich abzusetzen. Anders als bei den anderen Formen der Altersvorsorge zahlen Sie hier die Beiträge aus Ihrem Nettoeinkommen. Wenn Sie eine private Rente beziehen, gilt die Besteuerung nach Ertragsanteilen . Das bedeutet, dass Sie auf Ihre geleisteten Beiträge zur privaten Rente keine Steuern zahlen müssen, sondern lediglich auf die durch die Geldanlage erwirtschafteten Renditen.

Wie hoch der zu versteuernde Anteil der erwirtschafteten Renditen ist, hängt maßgeblich vom Jahr des Renteneintritts ab. Der Steueranteil ist umso höher, je früher Sie in Rente gehen, sodass sich durchaus Vorteile ergeben können, wenn Sie sich für längere Arbeitsjahre entscheiden. Möchten Sie beispielsweise die private Rente ab dem 62. Lebensjahr beziehen, sind 21 Prozent der Ertragsanteile steuerpflichtig. Warten Sie hingegen bis zum 67. Lebensjahr sind es nur noch 17 Prozent.

Ob Sie als Rentner eine Steuererklärung machen müssen, hängt maßgeblich von Ihrer persönlichen Situation ab. Wenn Ihr Einkommen im Ruhestand den jährlichen definierten Freibetrag übersteigt, dann sind Sie steuerpflichtig und müssen eine Steuererklärung einreichen. Zu Ihrem Einkommen zählen alle Rentenbezüge, egal, ob gesetzlich, privat oder betrieblich, aber auch weitere Einnahmen aus Kapitalvermögen oder der Vermietung von Immobilien.

Wenn Sie eine Rente aus einer Basisrente, betrieblichen Altersvorsorge oder privaten Rente beziehen, wird Ihnen der Versicherer eine entsprechende Mitteilung zuschicken. Diese Bescheinigung müssen Sie der Steuererklärung beilegen. Die im Schreiben genannten Einnahmen sind in die Steuererklärung einzutragen.

Sobald das Finanzamt die ungefähre Höhe Ihrer Steuern erfasst hat, ist in der Regel eine vierteljährliche Vorauszahlung zu leisten. Der Grund dafür: Anders als in der Erwerbstätigkeit werden im Ruhestand die Steuern nicht mehr automatisch abgezogen. So vermeiden Sie eine enorm hohe Nachzahlung am Ende des Steuerjahres.

Liegt Ihr Einkommen im Ruhestand unter dem jährlich definierten Freibetrag, sind Sie nicht verpflichtet, eine Steuererklärung abzugeben, aber Achtung: Wenn die gesetzliche Rente erhöht wird, kann es auch sein, dass sich Ihre steuerliche Situation ändert, weil Sie plötzlich den Freibetrag überschreiten.

Sie sehen, die Höhe und Art der Besteuerung Ihrer Rente hängen stark von dem gewählten Produkt und der persönlichen Situation ab. Ähnlich wie zu Erwerbszeiten ist auch das Thema „Steuererklärung“ im Ruhestand sehr individuell. Dennoch: Sie haben nun einen ersten allgemeinen Überblick, wann und wie viele Steuern bei Ihren gewählten bzw. geplanten Produkten anfällt und in welchen Fällen Einnahmen aus den Produkten in der Steuererklärung anzugeben sind. Bei individuellen Fragen ist ein Steuerberater in jedem Fall der beste Ansprechpartner.

Ein wichtiges Thema, bei dem sich frühzeitige Planung durchaus lohnt: Erben oder Schenken? Wer sich hier rechtzeitig Gedanken macht, kann Steuern sparen und spätere Streitigkeiten vermeiden.

1 https://www.deutsche-rentenversicherung.de/

2 https://www.finanztip.de/

Wie hat Ihnen dieser Artikel gefallen?

Klicken Sie auf einen Stern, um den Beitrag zu bewerten!

Melden Sie sich jetzt zu unserem Newsletter an und erhalten Sie alltagsnahe Inhalte rund um das Thema Versicherung direkt ins Postfach.