Insolvenz: Ihr Arbeitgeber steht vor dem Aus – Ihre Betriebsrente jetzt auch?

Ihr Arbeitgeber steht vor dem Aus. Doch was passiert im Fall einer Insolvenz mit Ihrer Betriebsrente...

Miete, der wöchentliche Einkauf, ein neues Handy, fürs Alter vorsorgen und sich den einen oder anderen Wunsch erfüllen – nur mit einem regelmäßigen Einkommen können Sie das alles bezahlen. Dies wird hauptsächlich durch Ihre Arbeitskraft gewährleistet. Sie ist Ihr wichtigstes Gut und ein Vermögen wert. Wussten Sie beispielsweise, dass ein Berufstätiger im Laufe seines Arbeitslebens durchschnittlich mehr als 2 Mio. € verdient?1

Stellen Sie sich vor, dieses Gehalt fällt aufgrund längerer Krankheit oder eines Unfalls plötzlich weg. Was wäre dann? Für viele würde es schnell zu einer großen finanziellen Herausforderung werden. Die gute Nachricht: Das muss es nicht! Es gibt für jeden die passende Versicherung, mit der er sich und seine Lieben finanziell absichern kann.

Einkommensabsicherung: Das sind Ihre Möglichkeiten.

Was genau hinter den Begriffen steckt und für wen sich welche Lösung eignet, erfahren Sie in den folgenden Absätzen.

Sie leben nicht nur, um zu arbeiten. Das Leben neben der Arbeit ist genauso wichtig. Wie sehr der eigene Lebensstandard allerdings von Ihrem Job abhängt, merken Sie, wenn kaum noch etwas geht. Wenn Sie Ihren derzeitigen Job zu mindestens 50 % aus gesundheitlichen Gründen voraussichtlich für ein halbes Jahr nicht mehr ausüben können, zahlt Ihnen ein privater Berufsunfähigkeitsschutz eine monatliche Rente. Diese gleicht Ihr Gehalt aus, das Sie bisher mit Ihrer Arbeit verdient haben.

Im Fall der Fälle greift der Staat schon unter die Arme! Leider nicht immer. Es gibt immer noch Dinge, um die man sich selbst kümmern muss. Dazu gehört auf jeden Fall die private Vorsorge bei Berufsunfähigkeit. Lesen Sie, was Sie vom Staat an finanzieller Unterstützung erwarten können und warum private Absicherung so wichtig ist.

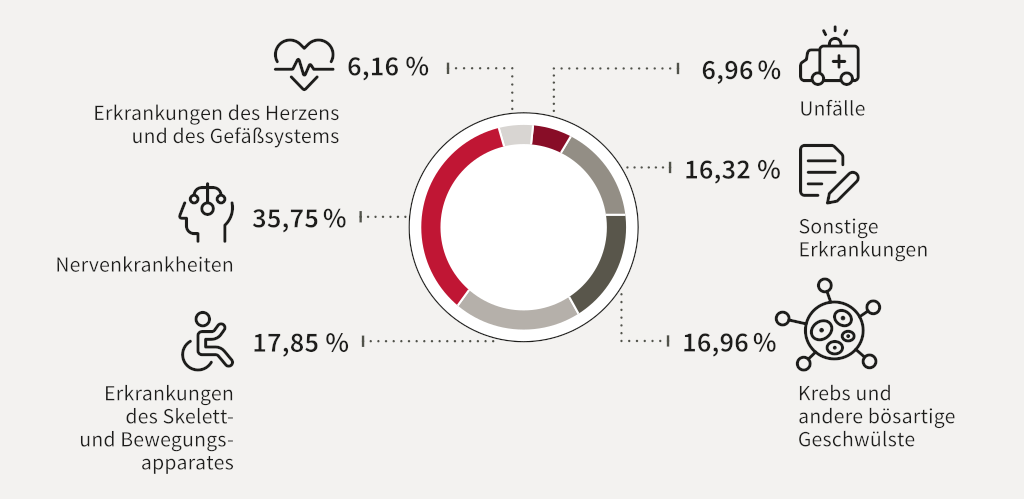

Das Risiko einer Berufsunfähigkeit ist relativ hoch. Fakt ist: Jeder Vierte wird im Laufe seines Arbeitslebens berufsunfähig.2 Tipp: Schließen Sie Ihre BU so früh wie möglich ab, denn je jünger Sie beim Abschluss der BU sind, desto günstiger ist sie für Sie. Hinzu kommt, dass Sie da meistens auch kaum oder gar keine Vorerkrankungen haben, was sich wiederum positiv auf den Beitrag auswirkt. Mehr Tipps für den Abschluss einer BU finden Sie hier.

Jeder Mensch hat grundlegende Fähigkeiten, die im Alltag und Beruf unverzichtbar sind. Was würden Sie machen, wenn Sie zum Beispiel nicht mehr Auto fahren, sehen oder sprechen könnten? Wenn Sie nicht mehr in der Lage wären, mit Ihren Händen einfache Dinge zu tun, wie eine Flasche zu öffnen oder eine E-Mail zu schreiben? Nicht nur manche Jobs sind ohne diese Fähigkeiten unmöglich, auch der Alltag wird komplett auf den Kopf gestellt. Eine finanzielle Unterstützung erhalten Sie jedoch mit einer Grundfähigkeitsversicherung. Sie zahlt Ihnen eine monatliche Rente – und zwar so lange, wie die Beeinträchtigung besteht.

Was ist das Besondere an der Grundfähigkeitsversicherung? Die Grundfähigkeitsrente ist nicht an die Frage gekoppelt, ob Sie als Versicherter ohne diese Fähigkeiten (weiter-)arbeiten können oder nicht. Sind Sie zum Beispiel zukünftig auf einen Rollstuhl angewiesen, können aber weiter im Büro arbeiten, dann erhalten Sie trotzdem die monatliche Rente. Achten Sie deshalb darauf, dass das Versicherungsunternehmen möglichst viele Grundfähigkeiten absichert und wie die versicherten Fähigkeiten definiert werden. Je nach Anbieter unterscheiden sich die Voraussetzungen, um eine Leistung zu erhalten, deutlich.

Die Grundfähigkeitsversicherung kann auch eine sinnvolle Alternative zur BU sein, und zwar für diejenigen, denen der Beitrag aufgrund ihres Eintrittsalters oder möglicher Vorerkrankungen zu hoch ist. Weitere Informationen zur Grundfähigkeitsversicherung finden Sie hier.

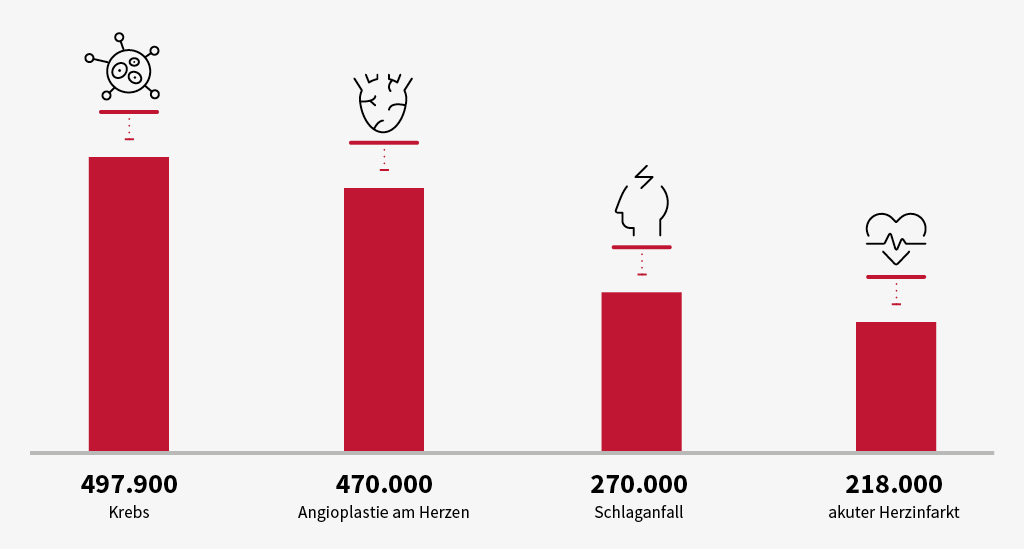

Pro Jahr erkranken über eine Million Menschen an einer schweren Krankheit wie Krebs, Schlaganfall oder Herzinfarkt. Diese Situation ist für den Erkrankten und seine Angehörigen schon extrem belastend, da möchte man sich nicht noch über die finanziellen Folgen Gedanken machen müssen.

Die Zahlen der jährlichen Neuerkrankungen in Deutschland sprechen für sich:

Mit einer Dread Disease Versicherung werden die finanziellen Folgen einer „schweren Krankheit“ abgesichert. Statt einer monatlichen Zahlung erhalten Sie als Versicherter einen individuell vereinbarten einmaligen Geldbetrag – steuerfrei! Mit diesem können Sie dann zum Beispiel ein teures Medikament oder eine Behandlung bezahlen, die nicht von der Krankenkasse übernommen werden, oder beruflich kürzertreten. Auch bei der Dread Disease Versicherung spielt es keine Rolle, ob Sie Ihren Beruf noch ausüben können oder nicht – das Geld erhalten Sie auf jeden Fall. Worauf Sie bei der Wahl einer Dread Disease Versicherung achten sollten, erfahren Sie hier.

Versicherungen gehören zu den Dingen, die man gerne auf die lange Bank schiebt, gerade die zur Einkommensabsicherung. Allerdings kann es für jeden schnell in einem finanziellen Fiasko enden, wenn man sich zu sehr auf den Staat verlässt und nicht privat vorsorgt. Wenn Sie wissen wollen, welche der Absicherungslösungen am besten zu Ihnen und Ihrem Budget passt, sollten Sie sich zeitnah mit dem Versicherungsexperten Ihres Vertrauens in Verbindung setzen. Sie möchten gerne wissen, was Sie bei einem Beratungsgespräch erwartet? Hier erfahren Sie mehr.

1 https://www.dia-vorsorge.de/

2 https://www.gdv.de/

3 https://www.krebsdaten.de/

Wie hat Ihnen dieser Artikel gefallen?

Klicken Sie auf einen Stern, um den Beitrag zu bewerten!

Melden Sie sich jetzt zu unserem Newsletter an und erhalten Sie alltagsnahe Inhalte rund um das Thema Versicherung direkt ins Postfach.