Insolvenz: Ihr Arbeitgeber steht vor dem Aus – Ihre Betriebsrente jetzt auch?

Ihr Arbeitgeber steht vor dem Aus. Doch was passiert im Fall einer Insolvenz mit Ihrer Betriebsrente...

Unfälle und chronische Krankheiten können Menschen in eine große Krise stürzen. Das ist nicht nur eine emotionale Herausforderung, sondern auch eine finanzielle. Wer wegen einer Krankheit oder eines Unfalls dauerhaft – ob ganz oder teilweise – nicht arbeiten kann, benötigt oft finanzielle Unterstützung. Genau dafür gibt es die staatliche Berufsunfähigkeitsrente. Doch was können Sie hier erwarten? Wie viel Rente zahlt der Staat? Wie lange und unter welchen Voraussetzungen erhalten Sie Unterstützung? Und warum lohnt es sich, dass Sie frühzeitig über eine private Berufsunfähigkeitsversicherung nachdenken?

Arbeitsunfähig, berufsunfähig, erwerbsunfähig oder doch dienstunfähig?

Arbeitsunfähigkeit, Erwerbsunfähigkeit, Dienstunfähigkeit – viele ähnliche Begriffe, die aber eine unterschiedliche Bedeutung haben. Hier ein kurzer Überblick:

Bei den gesetzlichen Renten unterscheidet man zwischen zwei Begriffen: die Berufsunfähigkeitsrente und die Erwerbsminderungsrente. Die gesetzliche Berufsunfähigkeitsrente gab es bis zum 1. Januar 2001, dann hat der Gesetzgeber die Erwerbsminderungsrente eingeführt. Eine gesetzliche Berufsunfähigkeitsrente beziehen Sie nur, wenn Sie als Arbeitnehmer vor dem Jahr 1962 geboren wurden. Sind Sie später geboren, haben Sie Anspruch auf die Erwerbsminderungsrente. Dafür gibt es allerdings zwei Voraussetzungen: Sie waren mindestens fünf Jahre Mitglied in der gesetzlichen Rentenversicherung. Davon haben Sie mindestens drei Jahre lang Pflichtbeiträge eingezahlt.

Der Grundsatz der deutschen Rentenversicherung lautet aber: “Reha kommt vor Rente”. Bevor Sie eine Erwerbsminderungsrente erhalten, kommen zahlreiche Möglichkeiten zur Rehabilitation oder Umschulung in Frage. Ziel ist es, dass Sie Ihren Lebensunterhalt wieder allein bestreiten können.1 Erst wenn alle Möglichkeiten ausgeschöpft sind, erhalten Sie eine Erwerbsminderungsrente.

Die Höhe der Leistung richtet sich nach dem Umfang der verbliebenen Arbeitsfähigkeit. Man unterscheidet zwischen der halben und der vollen Minderungsrente. Dabei gilt: Wenn Sie auf unbestimmte Zeit weniger als drei Stunden täglich arbeiten können, steht Ihnen die volle Rente zur Erwerbsminderung zu. Die halbe Rente gibt es für Sie als Arbeitnehmer, wenn Sie mehr als drei, aber weniger als sechs Stunden täglich arbeiten können.

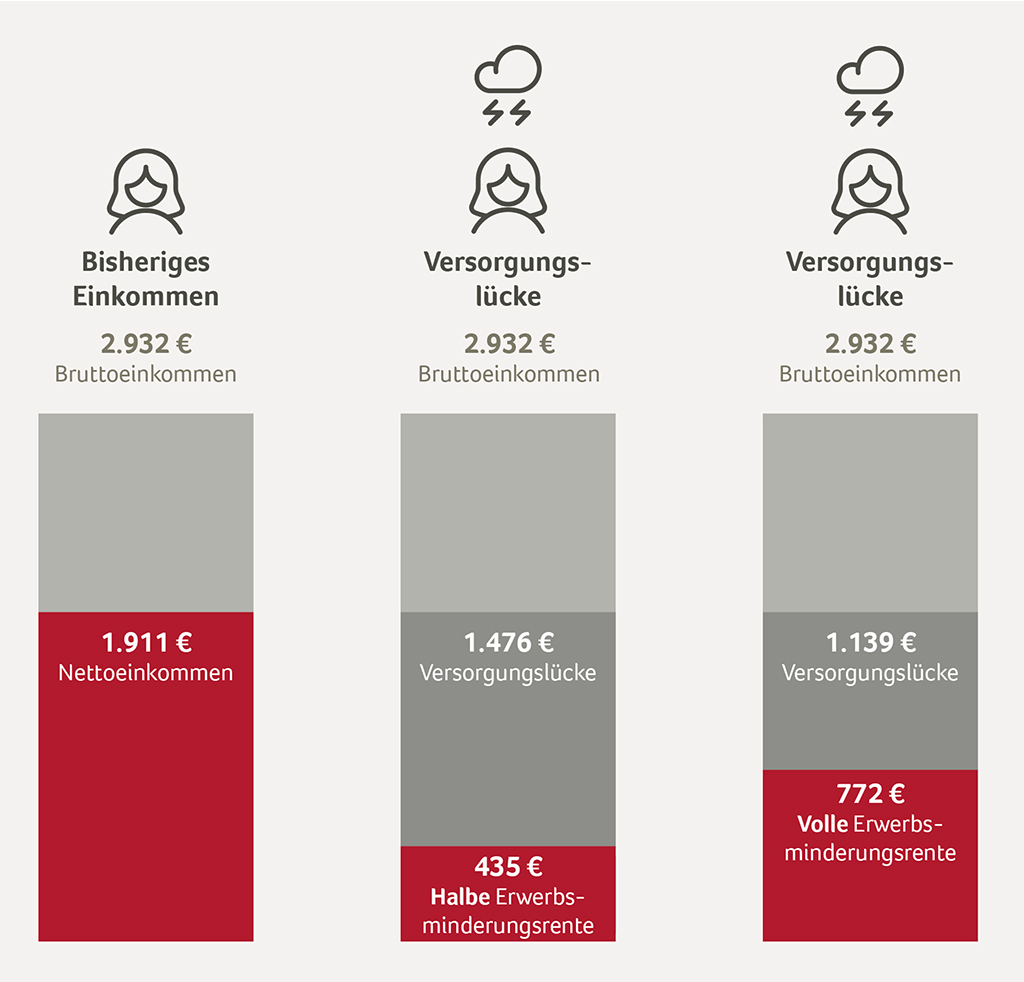

Wie viel Geld am Ende auf Ihrem Konto landet hängt davon ab, wie viel Sie vorher verdient haben. Entscheidend ist auch, wie viele Stunden Sie täglich arbeiten können. Von Ihrem bisherigen Bruttoeinkommen erhalten Sie dann je nachdem noch folgenden Anteil als Rente:

Hilfe zum Antragsverfahren bieten Beratungsstellen, beispielsweise bei der Deutschen Rentenversicherung. Weil der ganze Vorgang sehr komplex ist, sollten Sie diese Beratung im Falle der Erwerbsunfähigkeit definitiv nutzen.2

Klar ist: Die staatliche Unterstützung allein reicht nicht aus, um den Einkommensverlust auszugleichen. Dies verdeutlicht auch das folgende Beispiel:

Angesichts der Höhe der Rente, die Sie vom Staat erwarten dürfen, ist klar: Hier ist eine private Vorsorge zur finanziellen Absicherung dringend nötig. Gerade junge Menschen wie Berufsanfänger oder Studenten fallen durch die weitläufigen Maschen des Systems und stehen ohne finanzielle Absicherung da. Denn sie haben noch nicht lange genug eingezahlt und erfüllen damit die geforderten Zurechnungszeiten nicht.

Wenn Sie denken, dass eine Berufsunfähigkeit nur die anderen trifft: Jeder vierte Erwerbstätige in Deutschland muss seinen Beruf schon vor dem Rentenalter aus gesundheitlichen Gründen aufgeben.3 Dann muss die Zeit bis zur Rente oder bis man wieder arbeiten kann finanziell überbrückt werden. Mit einer privaten Berufsunfähigkeitsversicherung schaffen Sie für diesen Fall rechtzeitig eine sinnvolle Absicherung. Je früher Sie damit beginnen, desto günstiger wird es!

Sie möchten Ihre finanzielle Zukunft selbst in die Hand nehmen und mehr über eine Berufsunfähigkeitsversicherung erfahren? Dann ist ein persönliches Beratungsgespräch mit einem Versicherungsmakler eine gute Idee! In unserem Artikel „Gut vorbereitet ins Beratungsgespräch“ erfahren Sie, was Sie im Gespräch erwartet und wie Sie sich darauf vorbereiten können.

1 https://www.deutsche-rentenversicherung.de/

2 https://www.deutsche-rentenversicherung.de/

3 https://www.gdv.de/

Wie hat Ihnen dieser Artikel gefallen?

Klicken Sie auf einen Stern, um den Beitrag zu bewerten!

Melden Sie sich jetzt zu unserem Newsletter an und erhalten Sie alltagsnahe Inhalte rund um das Thema Versicherung direkt ins Postfach.